M&Aを成功へ導く -M&A仲介会社の活用方法-

事業承継M&A市場は拡大が見込まれる

コロナを端緒とする生活様式の変化ならびに文化活動・経済活動の制約は、ビジネスシーンにも多くの経営課題を突きつけています。こうした未曾有の状況下においては、経済活動に対するネガティブインパクトばかりにスポットがあたってしまいますが、各領域におけるイノベーションや企業間の連携により、新しい価値観が創出されるタイミングであるのも事実です。テレワーク支援サービス・ツールやリモート接客、ECサービスの高度化と拡大、スマホ完結の前売り販売・現地での注文機能の付加など。人と人とのF2Fを特に重んじてきた日本において、ひと昔前では考えられなかった「あたりまえ」がすでに根付きつつあることに、それを窺い知ることができます。

ことM&A市場においては、ビフォアコロナの頃より顕著になっていた、中小企業における経営者の高齢化・後継者不足の現状もあり、事業承継ニーズが一層高まっているようです。また、前述の通り、新たな価値観が生まれつつ状況下では、M&Aを含む投資戦略は実に多くの企業で検討されているところであります。

今回は、M&Aを推進する中で、投資先を選定する上でのM&A仲介会社の活用方法についてTipsをご提示させていただきます。

まずはM&Aの目的を明確化

M&Aを成功させるには、法務的手続きから税務・財務会計知識、対象会社の選定にいたるまで、幅広いビジネス領域での知見と経験が欠かせません。それを前提として、投資チームを編成するのですが、対象会社を探索する上で目的・ゴールの設定は、M&Aの成否を分ける最初期の重要な要素です。まずは、自社の状況理解と課題意識の共有、そこからM&Aにおいて何を企図するものなのかを、明確に設定しておくことが最初のステップとなります。

買い手側のM&Aの目的としては、既存事業の強化と事業の多角化が大きな目的になることが多いです。前者は既存事業を他業界へ横展開する際、あるいは既存事業の川上~川下行程での一気通貫の事業を企図する際の機能強化や人員補強、顧客・ノウハウの承継、後者は売り手にとって新しい領域への進出を企図しての先行企業の獲得、顧客・ノウハウ・スキルの承継がその構成要素となるでしょう。

いずれにおいても、一口にM&Aといっても当然一緒くたに語ることはできず、自社の状況や対象会社の性質、セクター、規模によってその論点は種々様々です。

そのため、目的と投資対象のアングルを設定し、投資案件選定の基本的な選定軸とすることで、対象会社を見極めていくことになります。

譲渡案件が持ち込まれるルートを確保

どのように案件を探索していくか、ソーシングの観点で進め方を検討します。

自社で投資ターゲットを設定し、広く企業を抽出するやり方が一般的ですし、非常に重要な作業ですが、先方の意向がわからない以上、すぐに買収交渉に持ち込めるとは限りません。そのため、譲渡意向がはっきりしている投資案件が持ち込まれるスキームをもう一方で作ります。その際、まずは自社どれだけソーシングのルートが存在するか確認してみましょう。

取引銀行や証券会社といった金融機関、M&A仲介のセクションが有望なルートになることが多いのですが、それ以外にもトップマネジメント同士のコミュニティや、外部顧問やパートナーからも流入が期待できます。後者の場合は、対象会社の内情にも詳しく、意思決定のルートを確保・把握しているケースが多いので、交渉のステップまで進みやすいメリットがあります。いずれもトップのコミュニケーションルートがキーとなってくるのですが、そのネットワークを窺い知ることはなかなか難しいので、トップを交えて確認する機会を設けるのがよいでしょう。

金融機関・仲介会社との折衝

金融機関やM&A仲介会社は、取引先の状況や譲渡希望案件の情報を握っています。金融機関は、自社で取引実績があるルートを選択したほうが、自社への事業理解も一定程度進んでいるため何かと都合がよいですが、M&A仲介会社は、何社かルートを作っておくのがよいでしょう。

M&A仲介企業は、投資案件を探し、交渉から契約までサポートを請け負い、その名の通り売り手と買い手を仲介することを目的としています。その性質上、売り手・買い手双方の条件を中立的な立場ですり合わせ、友好的なM&Aを実現することで、双方から仲介フィーを収受することで成り立っています。

買い手側の観点からM&A仲介企業、あるいは金融機関からの案件持ち込みを促進するために、面談を設け自社の投資戦略を精緻に伝えておくフェーズを踏みます。一例として観点となるのは、以下の通りです(前述のM&Aの目的設定も参照)。

- 投資戦略の基本的な考え方: どういう目的のM&Aなのかを明確に提示する(新規領域の機能・販路獲得、既存事業の強化といった大きな目的とイグジット方針)

- 対象業種・セクター: セクターのみならずどういったサービスを展開している企業をターゲットとするか(自社事業の展望と合わせて語れると理解が捗る)

- 投資規模: 企業価値ベースでの投資金額・サイズ感を提示する

- 株式の持分比率

いずれもソーシングをする際の基本的な選定要件です。ターゲットを明確に提示することで、紹介可能な案件の選定確度を高めることにつながりますので、M&Aの目的の設定ができた段階で自社の展望と合わせてまとめておき、プレゼンテーションできるのが吉です。

M&A仲介会社との活用方法・注意点

- 案件の傾向を把握する

各M&A仲介会社は、売り手企業からの相談を受け、買い手候補を選定し、譲渡案件の打診を行います。各社がメインで取り扱う譲渡案件の傾向をつかんだ上で、自社の投資対象と一定程度マッチする企業にアプローチをすることが第1のステップとなります。セクターの偏り、譲渡希望金額の傾向などから相談する企業を選定しましょう。M&A仲介会社の場合、仲介実績や現状の譲渡希望案件一覧からそれらの情報を取得したり、面談で提案をもらったりして篩にかけていくことをお勧めします。

また、仲介会社は、実際に交渉が進む際にも、売り手・買い手双方を仲立ちし、アドバイザリー(FA)の立場でディールを進めていくことになりますので、一連の買収交渉でも重要な役割を担います。したがって、M&A実績のある企業からの評判を集めたり、担当者の経歴から案件を進めていく実行力があるか判断したりして、同じく選定していくのがよいでしょう。

- 投資検討に資する情報を初期段階で入手する

M&A仲介会社からの案件紹介時は、Information Memorandum(IM: インフォメーション・メモランダム)がもたらされるのが一般的です。IMは、譲渡対象となる企業・事業に関する情報を詳細に記載した資料のことですが、買い手側はこれに基づいて実際に交渉に進むかどうかを分析、判断することになります。このIMの内容粒度は、M&A仲介会社と売り手企業の判断により決定するため、決まったフォーマットに従って記載されているものではありません。したがって、売り手にとって都合の良い情報のみが開示されている可能性も一考に入れておきましょう。

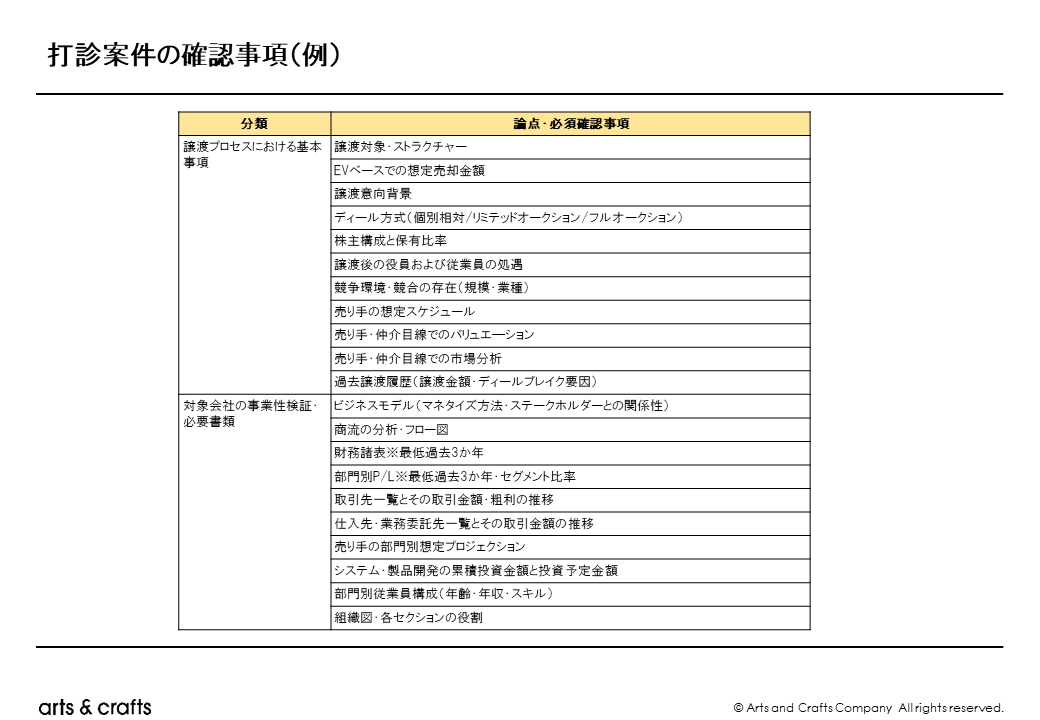

自社での検討の際は、自社事業とのシナジーを前提として、交渉に進む前にあらかじめ抑えておきたい情報があると思います。まずはIMを熟読した上で、必要な情報が開示されているか、追加でほしい情報はないか、確認して請求することで、その後の交渉においてタクティカル・アドバンテージを得ることができます。一例として以下は、初期段階で抑えておきたい論点のイメージです。

- 仲介・アドバイザリーフィーの体系を把握する

IMで交渉に資する企業が見つかった場合、実際に売り手企業と接見し、さらに意向表明のステップを踏むことになります。意向表明が売り手企業に受諾されるのと時を同じくして、M&A仲介会社とも仲介・アドバイザリー契約を結びます。この際盛り込まれる報酬体系は、各企業によって異なりますので、委細確認しましょう。

主に着手金や相談料、月額報酬、中間報酬、成功報酬などがありますが、その報酬発生タイミングや、報酬の算定方法(取引価格を基準とした手数料率を設定しているケースが多い)を吟味し、場合によっては交渉によりディールコストを低減することも検討したほうがよいでしょう。

日下部峻

アーツアンドクラフツ Consulting & Solution事業部/マネージャー

新卒で大手飲食チェーンに入社。2018年当社に入社し、C&S事業部に参画。主に、M&Aサポートやビジネスデューデリジェンス、新規事業の事業性検証や事業モデル策定といった戦略コンサルティング案件、BPRをはじめとする業務コンサルティング案件においてセクターを問わず多数実績を有する。クライアントへの価値創出に全身全霊をかけて取り組み、最大のパフォーマンスを発揮することをモットーとしている。